Descubre las marcas de nuestras unidades de negocio: Henkel Adhesive Technologies y Henkel Consumer Brands.

14 nov 2019 Düsseldorf / Alemania

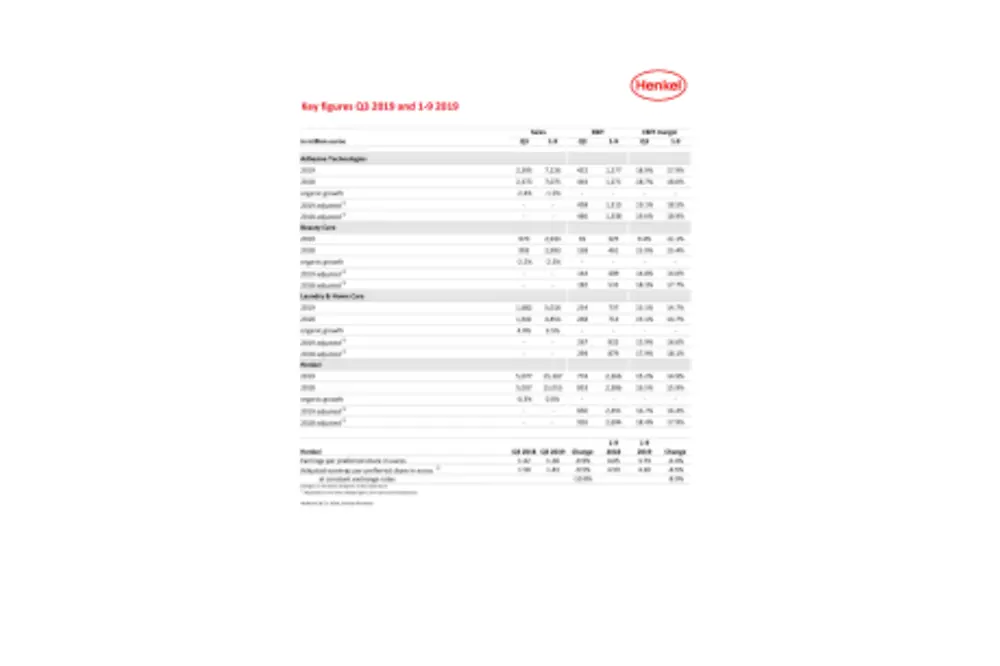

Rendimiento diferenciado en un entorno de mercado cada vez más difícil

- Adhesive Technologies presenta un sólido rendimiento

- Beauty Care por debajo del año anterior

- Laundry & Home Care logra una buena evolución

- Las ventas del grupo aumentan un 0,8% a 5.077 millones de euros, orgánicas: -0,3%

- Margen EBIT * a 16.7% (-1.7 pp)

- Las ganancias por acción preferente* alcanzan 1,43 euros, nominal -9.5%, a tipos de cambio constante -10.8%

- Aumento de las inversiones en marcas y digitalización

- Flujo de caja libre muy fuerte: 823 millones de euros (+339 millones de euros)

En el tercer trimestre de 2019, la evolución empresarial de Henkel se ha caracterizado por un entorno de mercado cada vez más difícil. Las ventas han aumentado nominalmente y han disminuido ligeramente orgánicamente por debajo del nivel del año anterior. El margen EBIT depurado, el EBIT depurado y el beneficio depurado por acción preferente (EPS) han sido por debajo del nivel del año anterior, impactados principalmente por las inversiones de crecimiento adicionales en los negocios de bienes de consumo y la digitalización anunciada a principios de año.

“En el tercer trimestre, nuestras unidades de negocios han reportado un rendimiento diferenciado. El desarrollo de nuestra división Adhesive Technologies se ha visto afectado por una disminución significativa de la demanda en industrias clave. Sin embargo, la unidad de negocios ha presentado un sólido rendimiento y el margen EBIT ha estado nuevamente en un nivel muy alto”, comenta Hans Van Bylen, CEO de Henkel. “A pesar de los primeros efectos positivos de nuestras inversiones adicionales en marcas e innovaciones, el desarrollo del negocio Beauty Care ha sido inferior al del año anterior. Si bien el negocio profesional mantuvo su desarrollo positivo, nuestro negocio de gran consumo se ha visto afectado por una recuperación más lenta en Europa occidental y el continuo desabastecimiento en China como se esperaba. Por otro lado, el lanzamiento exitoso de innovaciones de Laundry & Home Care ha contribuido al desarrollo positivo”.

Perspectivas del año fiscal 2019 confirmadas

Henkel confirma sus previsiones para el ejercicio 2019. La compañía continúa esperando un crecimiento de las ventas orgánicas del 0% al 2% para al Grupo. Para Adhesive Technologies, Henkel espera un crecimiento orgánico de las ventas del -1% al 1%. Para Beauty Care, Henkel anticipa un desarrollo de ventas orgánicas del -2% al 0%. Para Laundry & Home Care, Henkel continúa esperando un crecimiento orgánico en el rango del 2% al 4%.

Henkel continúa esperando un rendimiento depurado de las ventas a nivel del Grupo en el rango del 16% al 17%.

Para el beneficio depurado por acción preferente (EPS), Henkel continúa anticipando un desarrollo en el rango medio de un solo dígito, por debajo del año anterior a tipos de cambio constantes.

Evolución de las ventas y ganancias en el tercer trimestre de 2019

Las ventas en el tercer trimestre de 2019 han aumentado nominalmente un 0,8% a 5.077 millones de euros. Las ventas orgánicas, que excluyen el impacto de los efectos cambiarios y las adquisiciones/desinversiones, han mostrado un desarrollo ligeramente negativo del -0,3%. La contribución de adquisiciones y desinversiones ha ascendido un 0,4%. Los efectos cambiarios han tenido un impacto positivo del 0,7% en el crecimiento de las ventas.

La unidad de negocios Adhesive Technologies ha reportado un desarrollo orgánico negativo en ventas del -2,4%. En la unidad de negocios Beauty Care, las ventas fueron orgánicas del -2,2% por debajo del nivel del trimestre del año anterior. Laundry & Home Care ha logrado un fuerte crecimiento de ventas orgánicas del 4,0%.

Los mercados emergentes han logrado un fuerte crecimiento de las ventas orgánicas del 2,7%. Los mercados maduros han mostrado un desarrollo negativo de las ventas orgánicas del -2,3%.

Las ventas en Europa Occidental han mostrado una evolución orgánica negativa del -2,1%. Europa del Este ha conseguido un crecimiento orgánico del 7,7%. En África y Oriente Medio, las ventas orgánicas han crecido un 19,1%. América del Norte ha registrado una evolución negativa en cuanto a ventas orgánicas del -3,1%. En América Latina, las ventas han disminuido orgánicamente un -3,4%. En la región de Asia-Pacífico, las ventas han disminuido orgánicamente en un -5,7%.

El beneficio operativo depurado (EBIT) ha disminuido un -8,2%, de los 926 millones de euros en el tercer trimestre de 2018 a los 850 millones de euros.

El rendimiento depurado de las ventas (margen EBIT) ha alcanzado el 16,7%, un -1,7 puntos porcentuales por debajo del trimestre del año anterior.

El beneficio depurado por acción preferente ha disminuido un -9,5%, de 1,58 euros en el tercer trimestre de 2018 a 1,43 euros. A tipos de cambio constantes, el beneficio depurado por acción preferente ha disminuido en un -10,8%.

El capital circulante neto como porcentaje de las ventas ha mejorado a 5,7% (tercer trimestre de 2018: 6,6%).

Con 823 millones de euros, el flujo de caja libre en el tercer trimestre de 2019 ha sido sustancialmente mayor que en el mismo período del año anterior (484 millones de euros). Esta evolución es evidencia de la capacidad de la compañía para generar un fuerte flujo de caja.

Evolución de las unidades de negocio

En el tercer trimestre de 2019, las ventas en la unidad de negocios de Adhesive Technologies han alcanzado los 2.395 millones de euros y han aumentado en un 0,9% en comparación con el nivel del trimestre del año anterior. En un entorno de producción industrial más debilitado, particularmente en automoción, la evolución de las ventas orgánicas ha sido de un -2,4%. Con 458 millones de euros, el beneficio operativo depurado ha sido de un -1,7% inferior al trimestre del año anterior. El rendimiento depurado de las ventas ha alcanzado el 19,1%, situándose por debajo del nivel del tercer trimestre de 2018.

En la unidad de negocios Beauty Care, las ventas en el tercer trimestre de 2019 han mostrado un desarrollo orgánico de un -2,2%. La unidad de negocios aún se ha visto afectada por una recuperación más lenta en un entorno de mercado altamente competitivo en Europa occidental y, como se esperaba, medidas continuas de reducción de existencias en el negocio de gran consumo chino. En contraste, Beauty Care ha presentado una evolución positiva en América del Norte. Nominalmente, las ventas han sido un -2,3% inferiores al nivel del año anterior, alcanzando los 970 millones de euros. El beneficio operativo depurado ha alcanzado los 144 millones de euros, un -21,2% inferior al nivel del tercer trimestre de 2018. El rendimiento depurado de las ventas también ha sido inferior al trimestre del año anterior y ha alcanzado el 14,8%, también debido a las inversiones de crecimiento adicionales.

La división Laundry & Home Care ha generado un fuerte crecimiento de las ventas orgánicas del 4,0% en el tercer trimestre de 2019, gracias a un aumento de dos dígitos en los mercados emergentes. Por el contrario, la división en América del Norte ha seguido bajo presión. Nominalmente, las ventas han aumentado un 2,5% a 1.682 millones de euros, después de 1.641 millones de euros en el trimestre del año anterior. Con 267 millones de euros, el beneficio operativo depurado ha sido de un -9,0% por debajo del trimestre del año anterior. Con un 15,9%, el beneficio depurado de las ventas ha estado por debajo del nivel del tercer trimestre de 2018, principalmente debido a las mayores inversiones de crecimiento anunciadas a principios de año.

Rendimiento empresarial en los primeros nueve meses de 2019

En los primeros nueve meses de 2019, Henkel ha generado unas ventas de 15.200 millones de euros, un incremento del 1,0%. Las ventas orgánicas, que excluyen el impacto de los efectos cambiarios y las adquisiciones/desinversiones, han estado exactamente al nivel del período del año anterior. Los efectos cambiarios contribuyeron un 0,5% al crecimiento de las ventas.

El beneficio operativo depurado ha disminuido un -7,5%, de 2.694 millones de euros a 2.491 millones de euros.

El rendimiento depurado de las ventas ha sido del 16,4%, después del 17,9% en los primeros nueve meses de 2018.

El beneficio depurado por acción preferente ha mostrado una evolución negativa del -8,5% de 4,59 euros a 4,20 euros. A tipos de cambio constantes, el beneficio depurado por acción preferente ha disminuido en un -8,9%.

En los primeros nueve meses de 2019, la división de Adhesive Technologies ha mostrado un desarrollo negativo de las ventas orgánicas de un -1,5%. El rendimiento depurado de las ventas ha sido del 18,5% (año anterior: 18,9%). La unidad de negocios de Beauty Care ha mostrado un desarrollo orgánico de ventas del -2,3%. El rendimiento depurado de las ventas ha sido del 14,0% (año anterior: 17,7%). La división Laundry & Home Care ha generado un fuerte crecimiento orgánico de las ventas del 3,5%. El rendimiento depurado de las ventas ha sido del 16,6% (año anterior: 18,1%).

Gracias a una sólida gestión de caja y mejoras en el capital circulante neto, el flujo de caja libre ha alcanzado un nuevo nivel récord en los primeros nueve meses de 2019. Ha aumentado en 690 millones de euros a 1.813 millones de euros.

La posición financiera neta de Henkel ha mejorado en casi mil millones de euros en comparación con el trimestre del año anterior. A partir del 30 de septiembre de 2019, ha mostrado un balance de -2.256 millones de euros (30 de septiembre de 2018: -3.248 millones de euros).

* Depurado de ingresos y gastos únicos, así como de gastos de reestructuración

Esta información contiene declaraciones prospectivas que se basan en estimaciones y suposiciones actuales hechas por la gerencia corporativa de Henkel AG & Co. KGaA. Las declaraciones con respecto al futuro se caracterizan por el uso de palabras como "esperar", "pretender", "planificar", "anticipar", "creer", "estimar" y términos similares. Dichas declaraciones no deben entenderse de ninguna manera como garantía de que esas expectativas serán exactas. El rendimiento futuro y los resultados realmente alcanzados por Henkel AG & Co. KGaA y sus compañías afiliadas dependen de una serie de riesgos e incertidumbres y, por lo tanto, pueden diferir materialmente de las declaraciones prospectivas. Muchos de estos factores están fuera del control de Henkel y no pueden estimarse con precisión por adelantado, como el entorno económico futuro y las acciones de los competidores y otras personas involucradas en el mercado. Henkel no planea ni se compromete a actualizar ninguna declaración prospectiva.

Este documento incluye, en el marco de información financiera aplicable no claramente definido, medidas financieras complementarias que son o pueden ser medidas de desempeño alternativas (medidas que no son PCGA). Estas medidas financieras complementarias no deben considerarse de forma aislada o como alternativas a las medidas de los activos netos y las posiciones financieras o resultados de operaciones de Henkel, tal como se presentan de acuerdo con el marco de información financiera aplicable en sus Estados financieros consolidados. Otras compañías que informan o describen medidas de desempeño alternativas con títulos similares pueden calcularlas de manera diferente.

Este documento se ha emitido solo con fines informativos y no pretende constituir un consejo de inversión ni una oferta de venta, ni una solicitud de una oferta de compra de valores.